Mendirikan PT Perorangan adalah langkah besar menuju profesionalitas dan legalitas usaha. Tapi, setelah berdiri, apa saja kewajiban pajak dan pencatatan yang harus kamu jalani? Artikel ini akan membahas secara runut dan santai, cocok buat kamu yang baru mulai jual jasa dan ingin beresin semuanya dari awal.

1. Awal Mendirikan PT Perorangan: Apa yang Harus Disiapkan?

Setelah PT Perorangan berdiri, otomatis kamu terdaftar sebagai badan usaha di mata hukum dan pajak. Maka dari itu:

- Kamu wajib memiliki NPWP Badan

- Wajib menyampaikan SPT Tahunan Badan

- Akan dikenakan aturan pajak berbeda dibanding pribadi

Kalau kamu menjual jasa instalasi, maka usahamu termasuk dalam jasa kena pajak (JKP). Itu berarti kamu berpotensi kena PPN dan PPh 23.

2. Apakah Harus Memungut PPN?

PPN hanya wajib dipungut jika kamu sudah menjadi PKP (Pengusaha Kena Pajak). Tapi, kamu baru wajib mendaftar PKP jika omzet kamu sudah lebih dari Rp 500 juta per tahun.

Kalau kamu belum PKP:

- Tidak perlu pungut PPN

- Cukup buat invoice biasa

Kalau kamu sudah PKP:

- Wajib pungut PPN 11% saat jual jasa

- Wajib terbitkan Faktur Pajak elektronik lewat e-Faktur

Contoh penjualan jasa jika sudah PKP:

- Jasa instalasi: Rp100.000

- PPN 11%: Rp11.000

- Total tagihan: Rp111.000

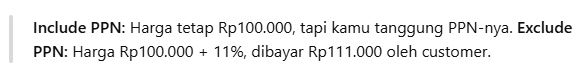

Kamu juga bisa pilih apakah harga kamu sudah termasuk PPN (include) atau belum termasuk PPN (exclude).

Kalau customer kamu campuran (perorangan dan instansi), biasanya lebih aman pakai harga include supaya terlihat simpel dan tidak membingungkan end user.

3. Bagaimana dengan Potongan PPh 23?

Kalau kamu jual jasa ke instansi, perusahaan, atau badan usaha, mereka biasanya akan memotong PPh 23 sebesar 2% dari DPP (harga sebelum PPN).

Contoh:

- DPP: Rp90.090

- PPN: Rp9.910

- Total tagihan: Rp100.000

- Dipotong PPh 23: Rp1.802

- Yang kamu terima: Rp98.198

Mereka akan setor PPh 23 itu ke negara dan memberikan bukti potong atas namamu, yang bisa kamu gunakan untuk kredit pajak saat lapor SPT Tahunan.

Kalau customer-nya perorangan/non-PKP? Tidak ada potongan PPh 23.

4. Pajak Apa Saja yang Harus Dilapor oleh PT Perorangan?

Berikut daftar pajak yang wajib kamu tahu:

a. PPN (kalau sudah PKP)

- Lapor: Bulanan (paling lambat tanggal 20)

- Aplikasi: e-Faktur

b. PPh 23

- Lapor: Bulanan (paling lambat tanggal 20)

- Aplikasi: e-Bupot Unifikasi

c. PPh 21 (kalau ada karyawan)

- Potong pajak gaji karyawan

- Lapor: Bulanan (paling lambat tanggal 10)

d. PPh Badan (SPT Tahunan)

- Lapor: Tahunan (paling lambat 30 April)

- Gunakan: e-Form atau e-SPT 1771

NB: Bahkan kalau kamu tidak punya aktivitas usaha, tetap wajib lapor nihil.

5. Cara Lapor Pajak PT Perorangan

SPT Bulanan:

- Gunakan aplikasi e-Faktur (untuk PPN), e-Bupot (untuk PPh 23), dan DJP Online (untuk e-Filing)

- Buat e-Billing dan setor lewat bank/kantor pos

SPT Tahunan (PPh Badan):

- Siapkan laporan keuangan (neraca & laba rugi)

- Isi Form 1771

- Upload lewat e-SPT atau DJP Online

- Dapatkan BPE (Bukti Penerimaan Elektronik)

Penutup

Meskipun kelihatannya rumit, pajak PT Perorangan bisa jadi simpel asal kamu rapi dari awal. Gunakan software akuntansi seperti Accurate untuk mempermudah pencatatan, dan jangan ragu konsultasi ke konsultan pajak saat perlu.

Dengan taat pajak, kamu bukan cuma terhindar dari sanksi, tapi juga bangun citra usaha yang profesional dan dipercaya.

Keywords: PT perorangan, pajak PT perorangan, PPN jasa, PPh 23, SPT tahunan badan, lapor pajak, panduan pajak usaha jasa